Зачем бизнесу 115-ФЗ

В этом уроке вы узнаете, что такое 115-ФЗ, как появился этот закон и какие общие требования к банкам и бизнесу в нем содержатся.

В этом видео вы можете узнать о сути и основных принципах 115-ФЗ.

Из видео вы узнали базовые вещи, а теперь разберем вопрос детально.

Что такое 115-ФЗ и откуда он появился

Полное название этого документа — Федеральный закон от 7 августа 2001 года № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Для начала разберем название закона.

Под «отмыванием доходов» понимают любые операции по легализации денежных средств или имущества, которые были получены преступным путем.

Формулировка «финансирование терроризма» еще очевиднее. Это предоставление средств или оказание любой финансовой поддержки террористам, например лицам, которые находятся в перечнях террористов и экстремистов, и лиц, им подконтрольных.

Под формулировкой «противодействие» скрывается целый комплекс мер, включая:

- идентификацию клиентов,

- обязательный контроль операций,

- контроль выявления подозрительных операций,

- отказы в проведении подозрительных операций.

Часто вместо полного названия закона «Противодействие отмыванию доходов, полученных преступным путем, и финансированию терроризма» используют аббревиатуру ПОД/ФТ.

Как связаны 115-ФЗ, банки и предприниматели

Участники ПОД/ФТ — все организации, которые совершают операции с деньгами или имуществом.

Закон был создан на основе рекомендаций ФАТФ — международной организации, разрабатывающей меры борьбы с отмыванием денежных средств (от англ. FATF — Financial Action Task Force on Money Laundering).

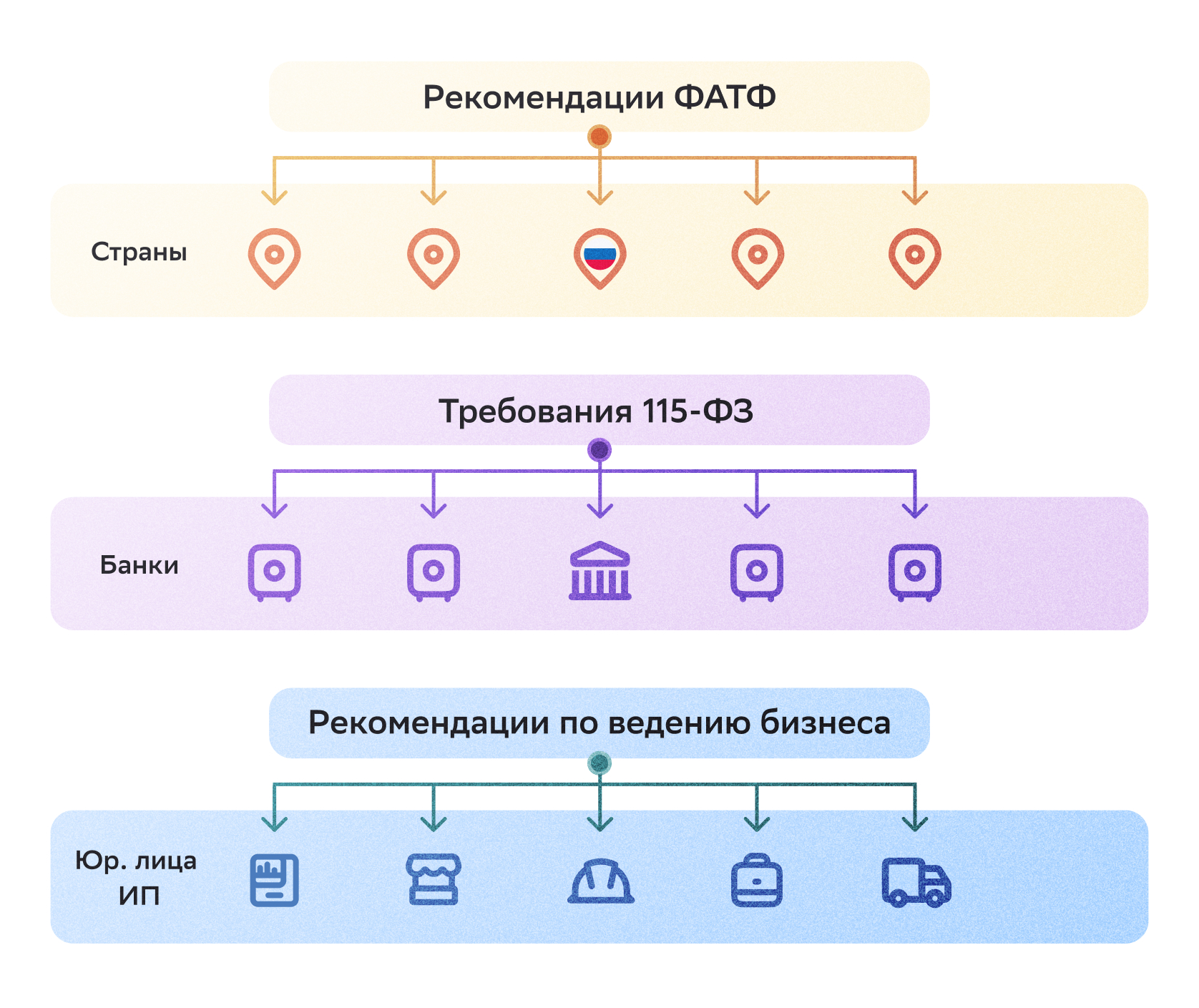

Связь между организациями-участниками, вовлеченными в процесс ПОД/ФТ, можно легко проследить на схеме.

- На основе рекомендаций ФАТФ страны разрабатывают законодательство в сфере ПОД/ФТ. В России таким законом является 115-ФЗ.

- Росфинмониторинг — орган государственной власти, который вырабатывает государственную политику в области ПОД/ФТ в России.

- Центральный Банк, как регулятор, контролирует исполнение норм 115-ФЗ в соответствии с политикой Росфинмониторинга.

- Исполнять установленные нормы обязаны различные финансовые организации: банки, ломбарды, страховые организации и другие. Они должны выявлять и пресекать «сомнительные» операции у своих клиентов.

- Юрлица, их руководители и бенефициары, ИП должны не допускать образования незаконных доходов и участия в сомнительных схемах.

Как банки и ЦБ следят за исполнением 115-ФЗ

В рамках реализации 115-ФЗ банки обязаны выявлять и пресекать сомнительные операции. Они регулярно анализируют действия клиентов и обращают внимание на множество факторов: характер операций, налоговая нагрузка и другая информация о бизнесе, о которой мы расскажем в других уроках.

Если транзакции бизнеса вызывают вопросы у банка, то он может запросить документы, подтверждающие целесообразность действий компании.

С 2022 года у ЦБ работает платформа «Знай своего клиента», где всем юридическим лицам и индивидуальным предпринимателям присваивается уровень риска проведения подозрительных операций по принципу «светофора»: высокий — красный, средний — желтый или низкий — зеленый.

Если и ЦБ, и обслуживающий банк одновременно отнесут компанию к «красному» уровню риска, то банк будет обязан отключить дистанционное банковское обслуживание и заблокировать банковские карты. Клиенту запретят проводить практически все виды операций с денежными средствами, кроме самых необходимых:

- бюджетные платежи;

- выплата зарплаты работникам, но только тем, которые получали ее до применения банком ограничений, и в пределах прежних сумм;

- пенсии, стипендии, алименты, возмещение вреда жизни, здоровью и выплаты в связи со смертью кормильца.

Выводы:

.

.

115-ФЗ направлен на противодействие отмыванию незаконно полученных доходов и на противодействие финансированию терроризма/распространению оружия массового поражения.

.

.

В России за его выполнением следит Росфинмониторинг. Центральный банк контролирует исполнение норм банками, которые, в свою очередь, анализируют операции физических, юридических лиц и ИП.

В следующем уроке разберемся, какие операции считаются сомнительными и что делать, если банк прислал запрос документов по 115-ФЗ.

Пока предлагаем закрепить материал в небольшом тестировании!

Проверьте себя